Simulazione di trading ad alta frequenza con Analisi di flusso

La combinazione di linguaggio SQL, funzioni definite dall'utente di JavaScript e aggregazioni definite dall'utente in Analisi di flusso di Azure consente agli utenti di eseguire analisi avanzate. L'analisi avanzata può includere il training e l'assegnazione dei punteggi online di Machine Learning e la simulazione di processi con stato. Questo articolo illustra come eseguire la regressione lineare in un processo di Analisi di flusso di Azure che esegue il training e l'assegnazione di punteggi in modo continuo in uno scenario di trading ad alta frequenza.

Trading ad alta frequenza

Il flusso logico del trading ad alta frequenza include:

- Acquisizione di quotazioni in tempo reale da un listino di Borsa.

- Creazione di un modello predittivo basato sulle quotazioni, per poter anticipare l'andamento dei prezzi.

- Esecuzione di ordini di acquisto o di vendita per trarre profitto dalla stima corretta degli andamenti dei prezzi.

Sono quindi necessari:

- Feed di quotazioni in tempo reale.

- Modello predittivo applicabile alle quotazioni in tempo reale.

- Simulazione di trading che offre una dimostrazione di profitti o perdite dell'algoritmo di trading.

Feed di quotazioni in tempo reale

Investors Exchange (IEX) offre offerte gratuite in tempo reale e quotazioni di richiesta utilizzando socket.io. È possibile scrivere un semplice programma console per ricevere le quotazioni in tempo reale ed eseguire il push a Hub eventi di Azure come origine dati. Il codice seguente è una struttura del programma. Il codice omette la gestione degli errori per brevità. È anche necessario includere nel progetto i pacchetti NuGet SocketIoClientDotNet e WindowsAzure.ServiceBus.

using Quobject.SocketIoClientDotNet.Client;

using Microsoft.ServiceBus.Messaging;

var symbols = "msft,fb,amzn,goog";

var eventHubClient = EventHubClient.CreateFromConnectionString(connectionString, eventHubName);

var socket = IO.Socket("https://ws-api.iextrading.com/1.0/tops");

socket.On(Socket.EVENT_MESSAGE, (message) =>

{

eventHubClient.Send(new EventData(Encoding.UTF8.GetBytes((string)message)));

});

socket.On(Socket.EVENT_CONNECT, () =>

{

socket.Emit("subscribe", symbols);

});

Di seguito sono riportati alcuni eventi di esempio generati:

{"symbol":"MSFT","marketPercent":0.03246,"bidSize":100,"bidPrice":74.8,"askSize":300,"askPrice":74.83,volume":70572,"lastSalePrice":74.825,"lastSaleSize":100,"lastSaleTime":1506953355123,lastUpdated":1506953357170,"sector":"softwareservices","securityType":"commonstock"}

{"symbol":"GOOG","marketPercent":0.04825,"bidSize":114,"bidPrice":870,"askSize":0,"askPrice":0,volume":11240,"lastSalePrice":959.47,"lastSaleSize":60,"lastSaleTime":1506953317571,lastUpdated":1506953357633,"sector":"softwareservices","securityType":"commonstock"}

{"symbol":"MSFT","marketPercent":0.03244,"bidSize":100,"bidPrice":74.8,"askSize":100,"askPrice":74.83,volume":70572,"lastSalePrice":74.825,"lastSaleSize":100,"lastSaleTime":1506953355123,lastUpdated":1506953359118,"sector":"softwareservices","securityType":"commonstock"}

{"symbol":"FB","marketPercent":0.01211,"bidSize":100,"bidPrice":169.9,"askSize":100,"askPrice":170.67,volume":39042,"lastSalePrice":170.67,"lastSaleSize":100,"lastSaleTime":1506953351912,lastUpdated":1506953359641,"sector":"softwareservices","securityType":"commonstock"}

{"symbol":"GOOG","marketPercent":0.04795,"bidSize":100,"bidPrice":959.19,"askSize":0,"askPrice":0,volume":11240,"lastSalePrice":959.47,"lastSaleSize":60,"lastSaleTime":1506953317571,lastUpdated":1506953360949,"sector":"softwareservices","securityType":"commonstock"}

{"symbol":"FB","marketPercent":0.0121,"bidSize":100,"bidPrice":169.9,"askSize":100,"askPrice":170.7,volume":39042,"lastSalePrice":170.67,"lastSaleSize":100,"lastSaleTime":1506953351912,lastUpdated":1506953362205,"sector":"softwareservices","securityType":"commonstock"}

{"symbol":"GOOG","marketPercent":0.04795,"bidSize":114,"bidPrice":870,"askSize":0,"askPrice":0,volume":11240,"lastSalePrice":959.47,"lastSaleSize":60,"lastSaleTime":1506953317571,lastUpdated":1506953362629,"sector":"softwareservices","securityType":"commonstock"}

Nota

Il timestamp dell'evento è lastUpdated, sotto forma di valore epoch.

Modello predittivo per il trading ad alta frequenza

Per questa dimostrazione viene usato un modello lineare descritto in questo documento.

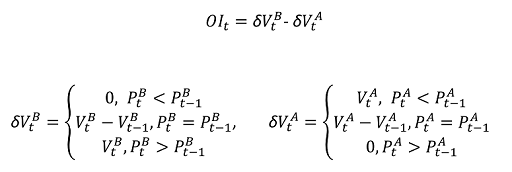

Lo squilibrio negli ordini di volumi (VOI, Volume Order Imbalance) è una funzione di prezzo e volume di offerta/richiesta correnti e prezzo e volume di offerta/richiesta dell'ultimo tick. Il documento identifica una correlazione tra VOI e variazione di prezzo futura e Crea un modello lineare tra i cinque valori VOI precedenti e la variazione del prezzo nei successivi 10 tick. Il training del modello viene eseguito usando i dati del giorno precedente con regressione lineare.

Il modello sottoposto a training viene quindi usato per ottenere le previsioni del cambiamento di prezzo per le quotazioni nel giorno di trading corrente in tempo reale. Quando è previsto un cambiamento di prezzo sufficientemente elevato, viene eseguita una negoziazione. A seconda dell'impostazione della soglia, nel corso di un giorno di trading possono verificarsi migliaia di negoziazioni per un singolo titolo.

Le operazioni di training e previsione verranno ora espresse in un processo di Analisi di flusso di Azure.

Per prima cosa, viene eseguita la pulizia degli input. Il valore epoch viene convertito in un valore di tipo datetime con DATEADD. Per eseguire la coercizione dei tipi di dati senza che si verifichino errori nella query, si usa TRY_CAST. È sempre consigliabile eseguire il cast dei campi di input ai tipi di dati previsti, quindi non esiste alcun comportamento imprevisto nella manipolazione o nel confronto dei campi.

WITH

typeconvertedquotes AS (

/* convert all input fields to proper types */

SELECT

System.Timestamp AS lastUpdated,

symbol,

DATEADD(millisecond, CAST(lastSaleTime as bigint), '1970-01-01T00:00:00Z') AS lastSaleTime,

TRY_CAST(bidSize as bigint) AS bidSize,

TRY_CAST(bidPrice as float) AS bidPrice,

TRY_CAST(askSize as bigint) AS askSize,

TRY_CAST(askPrice as float) AS askPrice,

TRY_CAST(volume as bigint) AS volume,

TRY_CAST(lastSaleSize as bigint) AS lastSaleSize,

TRY_CAST(lastSalePrice as float) AS lastSalePrice

FROM quotes TIMESTAMP BY DATEADD(millisecond, CAST(lastUpdated as bigint), '1970-01-01T00:00:00Z')

),

timefilteredquotes AS (

/* filter between 7am and 1pm PST, 14:00 to 20:00 UTC */

/* clean up invalid data points */

SELECT * FROM typeconvertedquotes

WHERE DATEPART(hour, lastUpdated) >= 14 AND DATEPART(hour, lastUpdated) < 20 AND bidSize > 0 AND askSize > 0 AND bidPrice > 0 AND askPrice > 0

),

Successivamente, si usa la funzione LAG per ottenere i valori dell'ultimo tick. Come LIMIT DURATION viene scelto arbitrariamente il valore di un'ora. Data la frequenza delle quotazioni, si può presumere di trovare il tick precedente tornando indietro di un'ora.

shiftedquotes AS (

/* get previous bid/ask price and size in order to calculate VOI */

SELECT

symbol,

(bidPrice + askPrice)/2 AS midPrice,

bidPrice,

bidSize,

askPrice,

askSize,

LAG(bidPrice) OVER (PARTITION BY symbol LIMIT DURATION(hour, 1)) AS bidPricePrev,

LAG(bidSize) OVER (PARTITION BY symbol LIMIT DURATION(hour, 1)) AS bidSizePrev,

LAG(askPrice) OVER (PARTITION BY symbol LIMIT DURATION(hour, 1)) AS askPricePrev,

LAG(askSize) OVER (PARTITION BY symbol LIMIT DURATION(hour, 1)) AS askSizePrev

FROM timefilteredquotes

),

È quindi possibile calcolare il valore VOI. I valori Null vengono filtrati, nell'eventualità che il tick precedente non esista.

currentPriceAndVOI AS (

/* calculate VOI */

SELECT

symbol,

midPrice,

(CASE WHEN (bidPrice < bidPricePrev) THEN 0

ELSE (CASE WHEN (bidPrice = bidPricePrev) THEN (bidSize - bidSizePrev) ELSE bidSize END)

END) -

(CASE WHEN (askPrice < askPricePrev) THEN askSize

ELSE (CASE WHEN (askPrice = askPricePrev) THEN (askSize - askSizePrev) ELSE 0 END)

END) AS VOI

FROM shiftedquotes

WHERE

bidPrice IS NOT NULL AND

bidSize IS NOT NULL AND

askPrice IS NOT NULL AND

askSize IS NOT NULL AND

bidPricePrev IS NOT NULL AND

bidSizePrev IS NOT NULL AND

askPricePrev IS NOT NULL AND

askSizePrev IS NOT NULL

),

A questo punto, si usa di nuovo LAG per creare una sequenza con 2 valori VOI consecutivi seguiti da 10 valori di prezzo medio consecutivi.

shiftedPriceAndShiftedVOI AS (

/* get 10 future prices and 2 previous VOIs */

SELECT

symbol,

midPrice AS midPrice10,

LAG(midPrice, 1) OVER (PARTITION BY symbol LIMIT DURATION(hour, 1)) AS midPrice9,

LAG(midPrice, 2) OVER (PARTITION BY symbol LIMIT DURATION(hour, 1)) AS midPrice8,

LAG(midPrice, 3) OVER (PARTITION BY symbol LIMIT DURATION(hour, 1)) AS midPrice7,

LAG(midPrice, 4) OVER (PARTITION BY symbol LIMIT DURATION(hour, 1)) AS midPrice6,

LAG(midPrice, 5) OVER (PARTITION BY symbol LIMIT DURATION(hour, 1)) AS midPrice5,

LAG(midPrice, 6) OVER (PARTITION BY symbol LIMIT DURATION(hour, 1)) AS midPrice4,

LAG(midPrice, 7) OVER (PARTITION BY symbol LIMIT DURATION(hour, 1)) AS midPrice3,

LAG(midPrice, 8) OVER (PARTITION BY symbol LIMIT DURATION(hour, 1)) AS midPrice2,

LAG(midPrice, 9) OVER (PARTITION BY symbol LIMIT DURATION(hour, 1)) AS midPrice1,

LAG(midPrice, 10) OVER (PARTITION BY symbol LIMIT DURATION(hour, 1)) AS midPrice,

LAG(VOI, 10) OVER (PARTITION BY symbol LIMIT DURATION(hour, 1)) AS VOI1,

LAG(VOI, 11) OVER (PARTITION BY symbol LIMIT DURATION(hour, 1)) AS VOI2

FROM currentPriceAndVOI

),

I dati vengono quindi trasformati in input per un modello lineare a due variabili. Anche in questo caso vengono filtrati gli eventi per cui non sono disponibili tutti i dati.

modelInput AS (

/* create feature vector, x being VOI, y being delta price */

SELECT

symbol,

(midPrice1 + midPrice2 + midPrice3 + midPrice4 + midPrice5 + midPrice6 + midPrice7 + midPrice8 + midPrice9 + midPrice10)/10.0 - midPrice AS y,

VOI1 AS x1,

VOI2 AS x2

FROM shiftedPriceAndShiftedVOI

WHERE

midPrice1 IS NOT NULL AND

midPrice2 IS NOT NULL AND

midPrice3 IS NOT NULL AND

midPrice4 IS NOT NULL AND

midPrice5 IS NOT NULL AND

midPrice6 IS NOT NULL AND

midPrice7 IS NOT NULL AND

midPrice8 IS NOT NULL AND

midPrice9 IS NOT NULL AND

midPrice10 IS NOT NULL AND

midPrice IS NOT NULL AND

VOI1 IS NOT NULL AND

VOI2 IS NOT NULL

),

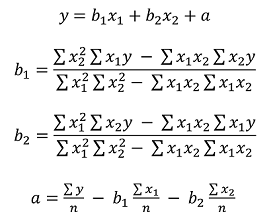

Dato che Analisi di flusso di Azure non include una funzione di regressione lineare predefinita, si usano le aggregazioni SUM e AVG per calcolare i coefficienti per il modello lineare.

modelagg AS (

/* get aggregates for linear regression calculation,

http://faculty.cas.usf.edu/mbrannick/regression/Reg2IV.html */

SELECT

symbol,

SUM(x1 * x1) AS x1x1,

SUM(x2 * x2) AS x2x2,

SUM(x1 * y) AS x1y,

SUM(x2 * y) AS x2y,

SUM(x1 * x2) AS x1x2,

AVG(y) AS avgy,

AVG(x1) AS avgx1,

AVG(x2) AS avgx2

FROM modelInput

GROUP BY symbol, TumblingWindow(hour, 24, -4)

),

modelparambs AS (

/* calculate b1 and b2 for the linear model */

SELECT

symbol,

(x2x2 * x1y - x1x2 * x2y)/(x1x1 * x2x2 - x1x2 * x1x2) AS b1,

(x1x1 * x2y - x1x2 * x1y)/(x1x1 * x2x2 - x1x2 * x1x2) AS b2,

avgy,

avgx1,

avgx2

FROM modelagg

),

model AS (

/* calculate a for the linear model */

SELECT

symbol,

avgy - b1 * avgx1 - b2 * avgx2 AS a,

b1,

b2

FROM modelparambs

),

Per usare il modello del giorno precedente per l'assegnazione dei punteggi dell'evento corrente, si vogliono unire le quotazioni con il modello. Invece di usare JOIN, tuttavia, si esegue UNION su eventi di modello ed eventi di quotazione e quindi si usa LAG per associare gli eventi al modello del giorno precedente e poter così ottenere esattamente una corrispondenza. A causa del fine settimana, è necessario tornare indietro di tre giorni. Se venisse usato un semplice JOIN, si otterrebbero tre modelli per ogni evento di quotazione.

shiftedVOI AS (

/* get two consecutive VOIs */

SELECT

symbol,

midPrice,

VOI AS VOI1,

LAG(VOI, 1) OVER (PARTITION BY symbol LIMIT DURATION(hour, 1)) AS VOI2

FROM currentPriceAndVOI

),

VOIAndModel AS (

/* combine VOIs and models */

SELECT

'voi' AS type,

symbol,

midPrice,

VOI1,

VOI2,

0.0 AS a,

0.0 AS b1,

0.0 AS b2

FROM shiftedVOI

UNION

SELECT

'model' AS type,

symbol,

0.0 AS midPrice,

0 AS VOI1,

0 AS VOI2,

a,

b1,

b2

FROM model

),

VOIANDModelJoined AS (

/* match VOIs with the latest model within 3 days (72 hours, to take the weekend into account) */

SELECT

symbol,

midPrice,

VOI1 as x1,

VOI2 as x2,

LAG(a, 1) OVER (PARTITION BY symbol LIMIT DURATION(hour, 72) WHEN type = 'model') AS a,

LAG(b1, 1) OVER (PARTITION BY symbol LIMIT DURATION(hour, 72) WHEN type = 'model') AS b1,

LAG(b2, 1) OVER (PARTITION BY symbol LIMIT DURATION(hour, 72) WHEN type = 'model') AS b2

FROM VOIAndModel

WHERE type = 'voi'

),

È ora possibile creare previsioni e generare segnali di acquisto/vendita in base al modello, con un valore di soglia di 0,02. Un valore di negoziazione 10 corrisponde a un acquisto. Un valore di negoziazione -10 corrisponde a una vendita.

prediction AS (

/* make prediction if there is a model */

SELECT

symbol,

midPrice,

a + b1 * x1 + b2 * x2 AS efpc

FROM VOIANDModelJoined

WHERE

a IS NOT NULL AND

b1 IS NOT NULL AND

b2 IS NOT NULL AND

x1 IS NOT NULL AND

x2 IS NOT NULL

),

tradeSignal AS (

/* generate buy/sell signals */

SELECT

DateAdd(hour, -7, System.Timestamp) AS time,

symbol,

midPrice,

efpc,

CASE WHEN (efpc > 0.02) THEN 10 ELSE (CASE WHEN (efpc < -0.02) THEN -10 ELSE 0 END) END AS trade,

DATETIMEFROMPARTS(DATEPART(year, System.Timestamp), DATEPART(month, System.Timestamp), DATEPART(day, System.Timestamp), 0, 0, 0, 0) as date

FROM prediction

),

Simulazione di trading

Dopo aver definito i segnali di trading, si vuole testare l'efficacia della strategia di trading senza eseguire realmente negoziazioni.

A questo scopo si usa un'aggregazione definita dall'utente, con finestre di salto per ogni minuto. Il raggruppamento in data e la clausola having consentono alla finestra solo di tenere conto degli eventi appartenenti allo stesso giorno. Per una finestra di salto su due giorni, la funzione GROUP BY in base alla data separa il raggruppamento in giorno precedente e giorno corrente. La clausola HAVING filtra le finestre che terminano nel giorno corrente con raggruppamento nel giorno precedente.

simulation AS

(

/* perform trade simulation for the past 7 hours to cover an entire trading day, and generate output every minute */

SELECT

DateAdd(hour, -7, System.Timestamp) AS time,

symbol,

date,

uda.TradeSimulation(tradeSignal) AS s

FROM tradeSignal

GROUP BY HoppingWindow(minute, 420, 1), symbol, date

Having DateDiff(day, date, time) < 1 AND DATEPART(hour, time) < 13

)

L'aggregazione definita dall'utente di JavaScript inizializza tutti gli accumulatori nella funzione init, calcola la transizione di stato con ogni evento aggiunto alla finestra e restituisce i risultati della simulazione alla fine della finestra. Il processo generale di trading prevede:

- Acquistare azioni quando viene ricevuto un segnale di acquisto e non c'è alcuna stocking holding.

- Vendere azioni quando viene ricevuto un segnale di vendita e c'è una borsa.

- Short se non c'è alcuna borsa.

In caso di posizione di scoperto, se viene ricevuto un segnale di acquisto viene eseguito l'acquisto a copertura. In questa simulazione sono contenute o brevi 10 azioni di un titolo. Il costo della transazione è un oggetto flat $8.

function main() {

var TRADE_COST = 8.0;

var SHARES = 10;

this.init = function () {

this.own = false;

this.pos = 0;

this.pnl = 0.0;

this.tradeCosts = 0.0;

this.buyPrice = 0.0;

this.sellPrice = 0.0;

this.buySize = 0;

this.sellSize = 0;

this.buyTotal = 0.0;

this.sellTotal = 0.0;

}

this.accumulate = function (tradeSignal, timestamp) {

if(!this.own && tradeSignal.trade == 10) {

// Buy to open

this.own = true;

this.pos = 1;

this.buyPrice = tradeSignal.midprice;

this.tradeCosts += TRADE_COST;

this.buySize += SHARES;

this.buyTotal += SHARES * tradeSignal.midprice;

} else if(!this.own && tradeSignal.trade == -10) {

// Sell to open

this.own = true;

this.pos = -1

this.sellPrice = tradeSignal.midprice;

this.tradeCosts += TRADE_COST;

this.sellSize += SHARES;

this.sellTotal += SHARES * tradeSignal.midprice;

} else if(this.own && this.pos == 1 && tradeSignal.trade == -10) {

// Sell to close

this.own = false;

this.pos = 0;

this.sellPrice = tradeSignal.midprice;

this.tradeCosts += TRADE_COST;

this.pnl += (this.sellPrice - this.buyPrice)*SHARES - 2*TRADE_COST;

this.sellSize += SHARES;

this.sellTotal += SHARES * tradeSignal.midprice;

// Sell to open

this.own = true;

this.pos = -1;

this.sellPrice = tradeSignal.midprice;

this.tradeCosts += TRADE_COST;

this.sellSize += SHARES;

this.sellTotal += SHARES * tradeSignal.midprice;

} else if(this.own && this.pos == -1 && tradeSignal.trade == 10) {

// Buy to close

this.own = false;

this.pos = 0;

this.buyPrice = tradeSignal.midprice;

this.tradeCosts += TRADE_COST;

this.pnl += (this.sellPrice - this.buyPrice)*SHARES - 2*TRADE_COST;

this.buySize += SHARES;

this.buyTotal += SHARES * tradeSignal.midprice;

// Buy to open

this.own = true;

this.pos = 1;

this.buyPrice = tradeSignal.midprice;

this.tradeCosts += TRADE_COST;

this.buySize += SHARES;

this.buyTotal += SHARES * tradeSignal.midprice;

}

}

this.computeResult = function () {

var result = {

"pnl": this.pnl,

"buySize": this.buySize,

"sellSize": this.sellSize,

"buyTotal": this.buyTotal,

"sellTotal": this.sellTotal,

"tradeCost": this.tradeCost

};

return result;

}

}

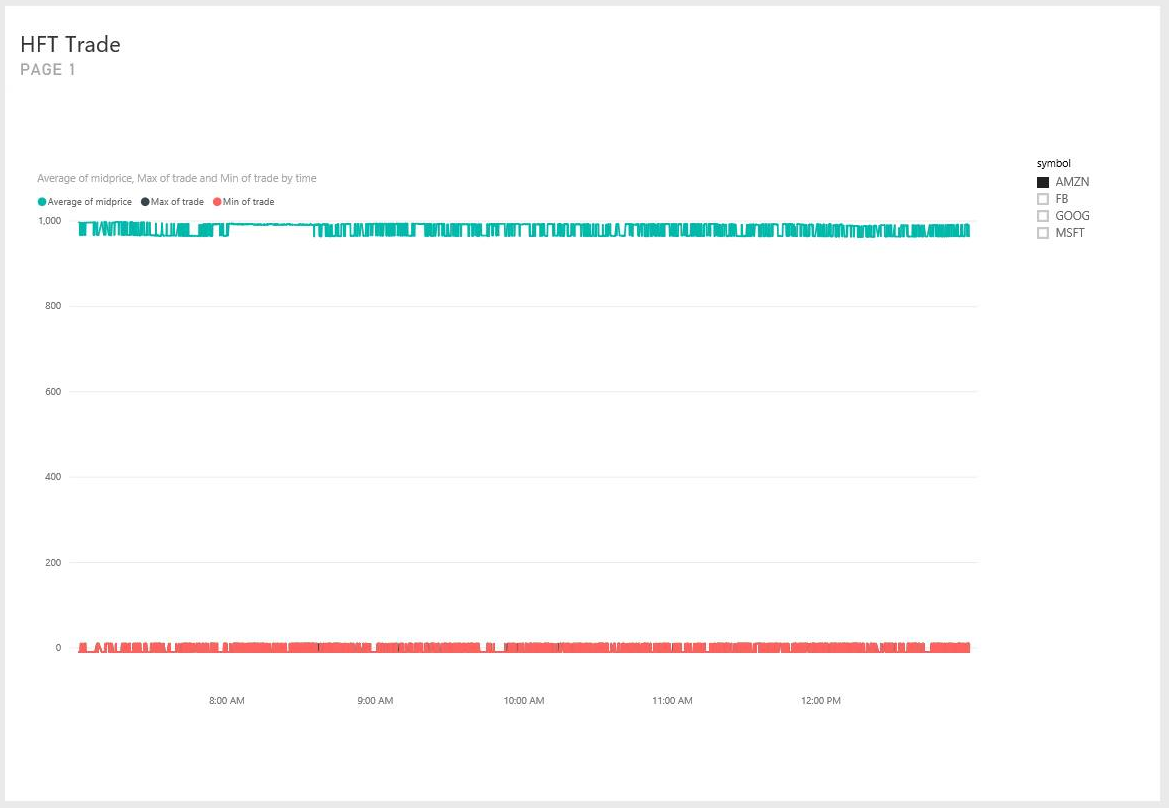

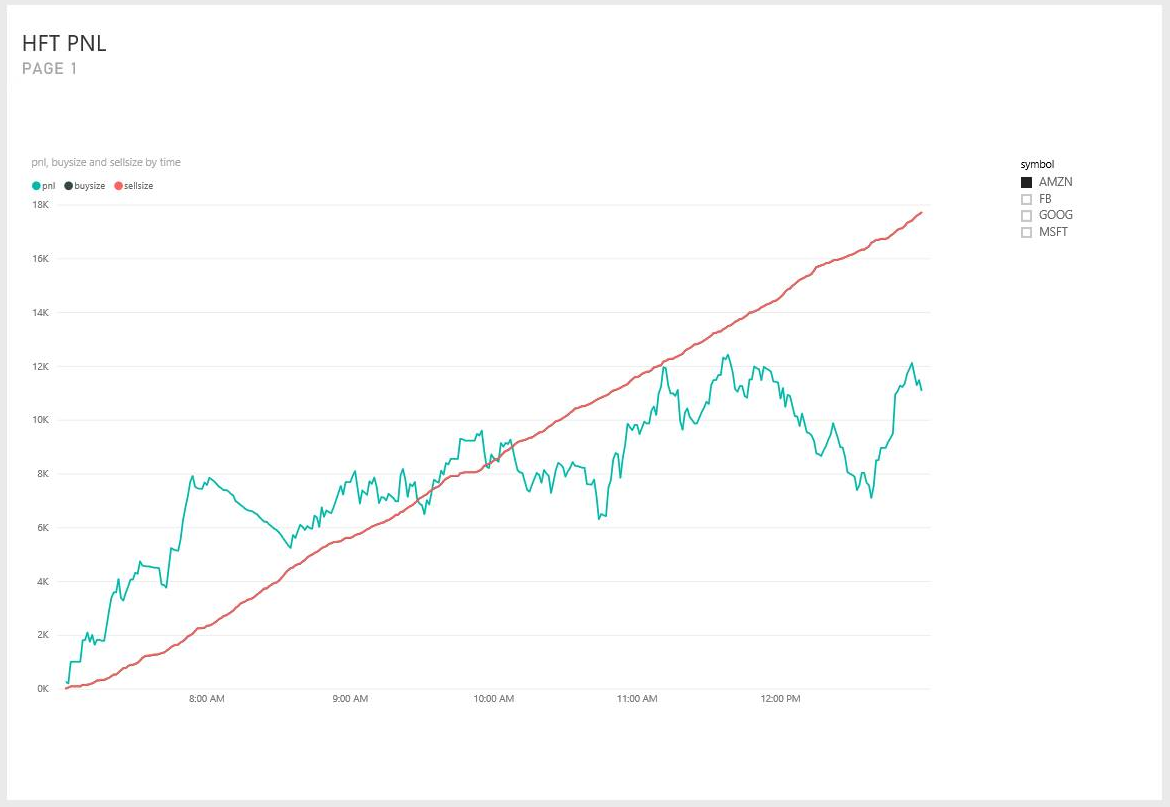

L'output viene infine inserito in un dashboard di Power BI per la visualizzazione.

SELECT * INTO tradeSignalDashboard FROM tradeSignal /* output tradeSignal to PBI */

SELECT

symbol,

time,

date,

TRY_CAST(s.pnl as float) AS pnl,

TRY_CAST(s.buySize as bigint) AS buySize,

TRY_CAST(s.sellSize as bigint) AS sellSize,

TRY_CAST(s.buyTotal as float) AS buyTotal,

TRY_CAST(s.sellTotal as float) AS sellTotal

INTO pnlDashboard

FROM simulation /* output trade simulation to PBI */

Riepilogo

È possibile implementare un modello di trading ad alta frequenza realistico con una query moderatamente complessa in Analisi di flusso di Azure. A causa dell'assenza di una funzione di regressione lineare predefinita, è necessario semplificare il modello passando da cinque variabili di input a due. Un utente determinato può tuttavia implementare anche algoritmi con dimensioni superiori e complessità maggiore come aggregazioni definite dall'utente di JavaScript.

È opportuno rilevare che la maggior parte della query, tranne l'aggregazione definita dall'utente di JavaScript, può essere testata e sottoposta a debug in Visual Studio tramite gli strumenti di Analisi di flusso di Azure per Visual Studio. Dopo aver scritto la query iniziale, l'autore ha impiegato meno di 30 minuti per il test e il debug della query in Visual Studio.

Attualmente non è possibile eseguire il debug dell'UDA in Visual Studio. Stiamo lavorando per abilitare questa funzionalità con la possibilità di eseguire il codice JavaScript. Inoltre, i campi che raggiungono l'UDA hanno nomi minuscoli. Non era un comportamento ovvio durante il test delle query. Con il livello di compatibilità 1.1 di Analisi di flusso di Azure, tuttavia, viene mantenuto l'uso di lettere maiuscole e minuscole nei nomi dei campi ed è quindi un comportamento più naturale.

Questo articolo ha lo scopo di offrire uno spunto a tutti gli utenti di Analisi di flusso di Azure, che potranno usare questo servizio per eseguire analisi avanzate quasi in tempo reale, in modo continuo. Inviare eventuali commenti e suggerimenti per semplificare l'implementazione di query per scenari di analisi avanzata.